Si l'on se réfère à la loi, il n'y a aucune obligation de contracter une assurance de prêt immobilier. Mais en pratique, c'est plus complexe que cela car les établissements financiers exigent cette couverture avant d'octroyer l'emprunt sollicité. Une quotité assurance prêt immobilier doit donc être sélectionnée lors de la signature du contrat. Magnolia.fr vous explique ce qu'est une quotité en assurance emprunteur et vous accompagne dans le choix de la quotité adaptée à votre situation.

Sommaire

- Qu'est-ce que la quotité en assurance ?

- Qu'est-ce que le TAEA ?

- Quel taux de quotité assurance emprunteur ?

- Quelle quotité choisir ?

- Comment faire un changement de quotité assurance emprunteur ?

- La résiliation grâce à la loi Hamon et la loi Bourquin

- Le changement d'assurance emprunteur avec la loi Lemoine

- Quotité : quelques exemples de remboursement

Qu'est-ce que la quotité en assurance de prêt immobilier ?

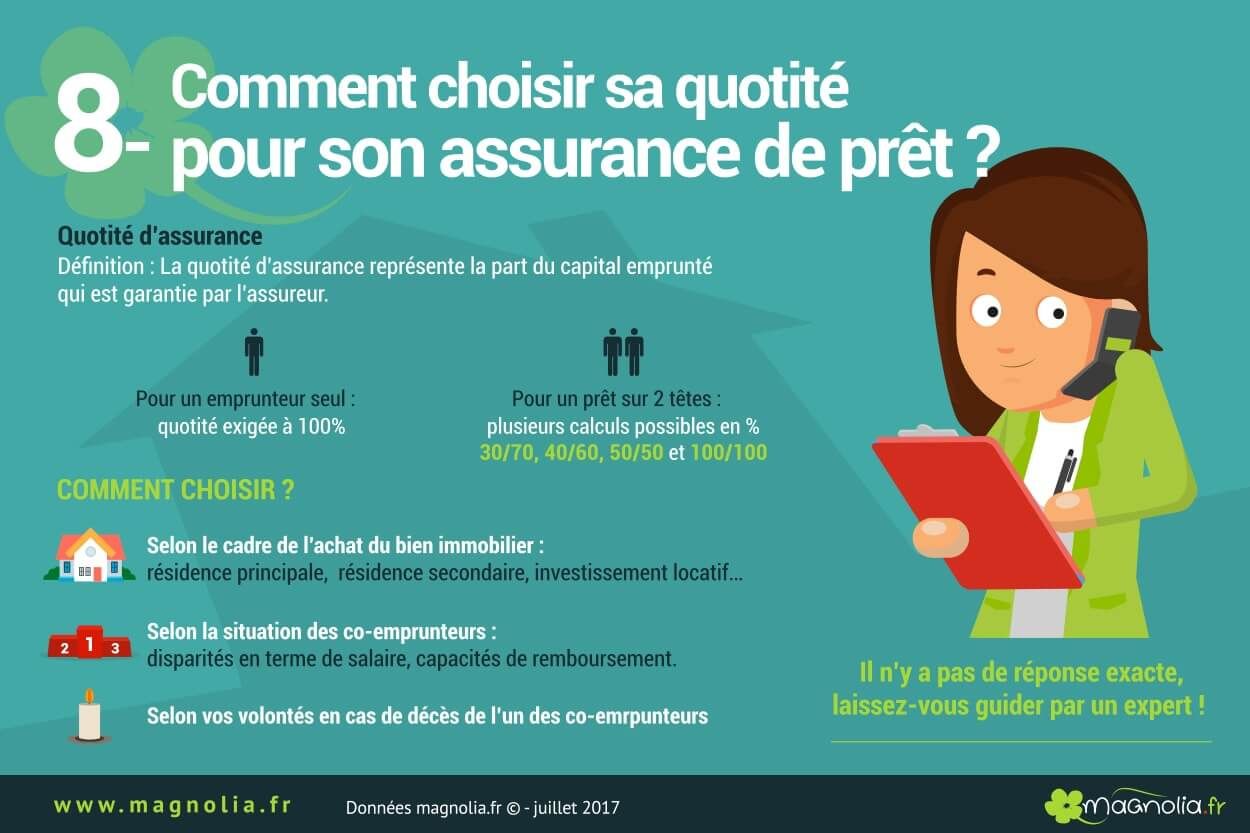

Par définition, la quotité correspond au pourcentage de la couverture que l'assurance propose à chaque emprunteur et co-emprunteur. Elle est calculée sur la base du capital garanti et dépend du profil de chaque parti.

Qu'est-ce que le TAEA ?

Quel taux de quotité assurance emprunteur ?

Quelle quotité minimale de l'emprunt doit-elle être assurée ?

La banque exige que 100% du capital emprunté soit couvert par l'assurance de prêt immobilier. En présence d'un emprunteur unique, la question de la quotité ne se pose pas : il endosse l'intégralité de la couverture d'assurance. Cette règle est fondamentale et ne peut être contournée. En présence de deux co-emprunteurs, la quotité d'assurance minimale est toujours de 100% et peut aller jusqu'à 200%, ce qui implique que chacun est assuré pour la totalité du montant emprunté. Le choix de la quotité est donc une option à partir du moment où la quotité minimale est respectée.

Le nombre d'emprunteurs

Le choix ne se pose pas pour un emprunteur seul. L'établissement bancaire exige en effet une couverture de 100 %. En revanche, ceux qui souscrivent un prêt à deux -ce qui est le cas des couples, notamment- peuvent définir des quotités différentes pour chacun.

Les revenus

Il est rare que les deux parties perçoivent le même salaire. La répartition de la quotité d'assurance peut être définie sur la base des revenus, ce qui permet à chacun d'assurer le remboursement qui lui revient en cas de décès ou d'invalidité de l'autre.

|

Emprunteurs |

Salaire (€) |

Quotité égale (%) |

Quotité décalée (%) |

Quotité idéale (%) |

|

Emprunteur n°1 |

2500 |

50 |

85 |

100 |

|

Emprunteur n°2 |

1200 |

50 |

15 |

100 |

Décortiquons ensemble l'exemple ci-dessus. Si le conjoint rapportant le revenu le plus important décède, l'assurance ne couvre que sa part à lui. Le conjoint survivant devra à la fois assurer les charges du ménage et sa part de remboursement, ce qui s'avèrera compliqué en quotités 50-50.

La quotité décalée réduit déjà les parts qui incombent au survivant mais là encore, il peut être difficile d'honorer toutes les charges mensuelles. En optant pour une couverture à 100-100, il y a la garantie que les mensualités restantes dues soient prises en charge par l'assureur. Le survivant n'aura donc plus à se soucier du remboursement.

Assurance prêt immobilier 50 ou 100 ?

Le calcul se fait au cas par cas. Il est courant d'opter pour une répartition équitable, soit 50 %-50 %. Cependant, un décalage peut être créé afin de mieux s'adapter aux contraintes financières du couple. Si au moins l'un des deux emprunteurs souscrit une quotité de 100 %, il est garanti que l'assurance liquide le montant restant en cas de décès de cet emprunteur.

Plus concrètement, il convient de procéder à des simulations pour déterminer les charges incombant au survivant si un malheur survient avant l'échéance du prêt. Il faut aussi bien tenir compte des mensualités que des charges du ménage : loyer, électricité, scolarisation des enfants, alimentation, santé… La modularité est de ce fait plus intéressante si les salaires connaissent un écart important.

L'essentiel est que la somme des quotités soit au moins égale à 100 %, comme le montre le tableau ci-après :

|

Quotité emprunteur 1 |

Quotité emprunteur 2 |

Quotité totale |

|

75 % |

25 % |

100 % |

|

85 % |

15 % |

100 % |

|

90 % |

30 % |

120 % |

|

100 % |

50 % |

150 % |

|

100 % |

100 % |

200 % |

Attention, qui dit quotités élevées dit cotisations importantes même si la couverture est automatiquement meilleure en cas de sinistre. Le choix des quotités va donc influencer le coût de l'assurance elle-même.

Quelle quotité choisir ?

Le choix de la bonne quotité est essentiel pour garantir une protection optimale à chaque des emprunteurs, en fonction de leur situation personnelle, de la présence de problèmes de santé ou de risques particuliers (métier à risques par exemple). Comment choisir la bonne quotité ? Suivez nos conseils.

- Dans le cadre de l’achat d’un bien immobilier principal, l’idéal est de s’assurer à 100% par tête afin de protéger intégralement son conjoint/sa conjointe en cas de décès.

- Dans le cadre de l’achat d’une résidence secondaire, il faut réfléchir si oui ou non vous êtes prêt à vendre cette maison en cas de coup dur. Si la réponse est oui, privilégiez une quotité moindre par tête.

- Dans le cadre d’un investissement locatif, si les loyers perçus couvrent vos mensualités de prêt, retenez également une part à assurer plus faible.

En dehors de l’objet du prêt, il faut prendre en considération la situation des co-emprunteurs selon par exemple les disparités en termes de salaire de l’un ou l’autre ou les capacités de remboursement de chacun. Dans ce cas, majorez la quotité couvrant le plus gros salaire. Le pourcentage de la quotité n'a rien à voir avec le régime matrionial sous lequel vous êtes unis (pacs, séparations de biens, communauté de biens, etc.).

Enfin, il faut se poser de vraies questions fondamentales pour faire ce choix :

- Si je disparais, quel sera l’avenir de ma famille ?

- Mon conjoint va-t-il pouvoir rembourser seul les échéances ?

- Si demain je suis invalide, quelle pension vais-je recevoir ?

- Mes revenus vont-ils évoluer dans le temps ? …

Il n’y a donc pas de réponses exactes, de bons ou de mauvais calculs, les facteurs pour prendre cette décision sont multiples. L'arbitrage de la quotité est difficile et l’idéal est de vous laisser guider par un expert en lui exposant votre situation.

Comment faire un changement de quotité assurance emprunteur ?

La question préalable est : peut-on changer les quotités en cours de prêt ? La réponse est oui, sous réserve d'avoir l'accord de l'assureur et de la banque. Voyons ce qu'il est possible de faire en matière de changement de quotités.

Une modification de la quotité est envisageable en cas de changement de situation de l'emprunteur. Il est donc essentiel de distinguer les différents cas de figure pour s'assurer que les démarches soient conformes aux exigences de la banque. Rappelons que la quotité choisie a un impact sur le coût de votre assurance prêt immobilier.

Augmentation ou diminution de la quotité

Aucun accord préalable n'est nécessaire au niveau de la banque si vous prévoyez une augmentation de quotités. Le prêt en question sera automatiquement mieux couvert, ce qui est évidemment plus intéressant pour l'établissement financier. L'assurance n'a aucun intérêt à s'opposer à cette décision puisqu'elle est également gagnante. Un nouveau calcul s'impose pour définir la modification du tarif.

L'augmentation peut s'appliquer à l'un des emprunteurs ou aux deux parties. La condition de base reste la même : la quotité totale doit être supérieure ou égale à 100 %. Il est toujours intéressant de procéder à une comparaison pour être certain de bénéficier de tarifs compétitifs.

La diminution de la quotité est plus difficile puisque cela signifie que la couverture sera réduite, ce qui n'est pas vraiment l'idéal pour la banque ni même pour l'assureur. Il est généralement plus simple de solliciter une inversion des quotités : passer de 60-40 à 40-60 par exemple. La meilleure option pour obtenir une diminution reste le changement d'assureur, un sujet que nous allons détailler un peu plus bas.

Annulation en cas de séparation ou divorce

Il est possible qu'un couple se sépare, voire divorce alors qu'un prêt immobilier est toujours en cours. A l'évidence, ce changement ne doit pas affecter les couvertures du prêt. La banque exigera toujours les 100 % minimum. La solution la plus simple est d'annuler la couverture de l'un des conjoints. L'autre devra alors endosser les 100 % afférents au capital restant dû. Plusieurs possibilités sont envisageables :

- Déposer une demande auprès de la banque pour obtenir la désolidarisation de l'un des co-emprunteurs. Plus concrètement, cela signifie que le prêt en cours sera transféré à une personne dans sa totalité et que l'autre partie sera libre de tout engagement

- Procéder à un remboursement par anticipation. Dans ce cas, l'emprunt est totalement liquidé et les époux peuvent se séparer sans litiges concernant les quotités de l'assurance

L'emprunteur, qui continue à endosser l'emprunt, souscrit des Garanties supplémentaires en termes d'assurance afin d'honorer les exigences de l'organisme prêteur.

La résiliation grâce à la loi Hamon et la loi Bourquin

Comme soulevé précédemment, il est beaucoup plus facile de faire baisser les quotités d'assurance en procédant à un changement d'assurance emprunteur. La loi Hamon de 2014 permet de changer d'assurance dans les 12 premiers mois qui suivent la signature de l'offre de prêt. Introduite en janvier 2018, la loi Bourquin permet une résiliation/substitution annuelle à date d'échéance.

Pour cela, il est essentiel de comparer minutieusement plusieurs offres. Cela vous aidera à définir les charges relatives à la nouvelle assurance. La souscription d'une couverture différente permet généralement d'économiser sur les cotisations et en parallèle, de réduire les quotités de chaque co-emprunteur. La banque ne peut s'opposer à cette décision si la couverture est au moins égale à celle dont vous bénéficiez au préalable.

Une résiliation en loi Hamon ou en loi Bourquin est une opportunité pour changer de formule et trouver une assurance mieux adaptée avec une quotité qui correspond à votre situation personnelle. Votre nouvel assureur peut se charger de toutes les formalités : résiliation de l'ancienne assurance, démarches au niveau de la banque, etc.

Le changement d'assurance emprunteur avec la loi Lemoine

La réglementation en assurance de prêt immoblier a été bouleversée début 2022 par l'adoption de la loi Lemoine. Depuis le 1er juin 2022, tout nouvel emprunteur peut changer d'assurance de prêt immobilier à tout moment, sans attendre de date d'échéance comme imposée par les dispositifs précédents. Ce droit est accessible à tous les emprunteurs depuis le 1er septembre 2022.

Les lois Hamon et Bourquin assurance emprunteur sont désormais caduques, les emprunteurs doivent s'appuyer uniquement sur la loi Lagarde et la loi Lemoine en ce qui concerne l'assurance de prêt immobilier.

Faites jouer la concurrence en 2023 et empochez jusqu'à 25 000€ d'économie en substituant l'assurance du prêteur par une offre déléguée bien moins chère avec un niveau de couverture au moins équivalent.

Quotité : quelques exemples de remboursement

Décès ou invalidité

La quotité est applicable en cas de décès ou d'Invalidité de l'un des co-emprunteurs. L'assurance rembourse donc le capital dû par le conjoint décédé ou invalide. Son co-emprunteur continuera à honorer ses mensualités selon la quotité définie au préalable.

Certaines conditions régissent néanmoins le remboursement. Il est vivement conseillé de s'informer sur les exclusions. Le décès et la PTIA (perte totale et irréversible d'autonomie) sont généralement exclus en cas de :

- suicide de l'assuré

- conduite en état d'ébriété

- accident lié la prise d'une drogue

- prise de part active à des émeutes ou des guerres civiles

- décès ou PTIA suite à une participation à des actes terroristes

Exemple : Supposons que Monsieur et Madame Dubois aient contracté un crédit immobilier de 300 000 €. Le capital restant dû est de 150 000 € lorsque Monsieur Dubois subit un accident engendrant une PTIA. Sa quotité étant de 70 % et celle de son épouse de 30 %, l'assurance rembourse les 105 000 € dus par Monsieur Dubois et sa conjointe continue à rembourser les 45 000 € restants selon les termes du remboursement initialement convenu avec la banque.

Exemple : Supposons que Monsieur et Madame Dubois aient contracté un prêt immobilier de 300 000 €. Le capital restant dû est de 150 000 € lorsque Monsieur Dubois subit un accident engendrant une PTIA.

Sa quotité étant de 70 % et celle de son épouse de 30 %, l'assurance rembourse les 105 000 € dus par Monsieur Dubois et sa conjointe continue à rembourser les 45 000 € restants selon les termes du remboursement initialement convenu avec la banque.

Incapacité temporaire de travail

La Prévoyance permet d'anticiper une ITT. Deux cas sont possibles :

- l'assuré peut reprendre son travail : l'assurance ne couvre alors que les mensualités sur la période d'arrêt de travail

- l'ITT se transforme en PTIA : l'assurance rembourse la totalité du montant dû par le co-emprunteur.

Vous l'aurez compris, des simulations s'imposent pour déterminer la quotité idéale de votre assurance de prêt. Pensez toujours à comparer plusieurs offres d'assurance de prêt immobilier afin de choisir celle qui vous correspond au mieux.