Avoir un projet immobilier n’est pas l’apanage des jeunes générations. Après 50 ans, l’apport d’épargne et la stabilisation des revenus sont des atouts pour accéder au crédit bancaire, mais se dresse un obstacle de taille : l’assurance emprunteur, cette protection indispensable exigée par la banque pour se prémunir contre les accidents de la vie qui empêcheraient l’assuré de rembourser sa dette.

L’âge, un risque accru en assurance emprunteur

Les banques ont horreur du risque et prennent toutes les précautions nécessaires pour pallier les éventuels défauts de paiement de l’emprunteur. La première garantie prend la forme d’une hypothèque classique (logement neuf, ancien ou à construire), d'une hypothèque légale spéciale du prêteur de deniers (qui remplace le privilège du prêteur de deniers depuis janvier 2022, uniquement réservée à un bien existant) ou une caution bancaire (tous types de biens immobiliers). La garantie intervient si l’emprunteur cesse de payer ses mensualités, ce qui entraîne généralement la saisie du bien.

La banque exige une autre protection : l’assurance de prêt immobilier qui couvre les aléas de la vie, c’est-à-dire le décès, mais aussi les accidents ou maladies dont serait victime l’emprunteur et qui le priveraient de ressources pour rembourser le prêteur.

Les banques analysent la solvabilité du candidat à l’emprunt et prennent en compte une éventuelle baisse des revenus lors du passage à la retraite. La durée du prêt devra être la plus courte possible pour minimiser la prise de risque qui est liée aux risques de santé, statistiquement plus élevés pour un emprunteur âgé de 50 ans et plus comparativement à un jeune actif.

La souscription à l’assurance de prêt implique de remplir un questionnaire de santé assurance prêt immobilier, un document qui détaille l’historique médical de l’emprunteur, souvent complété par un formulaire plus précis en cas de risques déclarés. L’assureur peut demander des analyses, des comptes-rendus médicaux, un test d’effort, un ECG ou d’autres examens selon la nature du risque identifié.

Sur la base de ces données, l’assureur accepte ou oppose un refus d’assurance emprunteur, et en cas d’acceptation, l’assurance peut être assortie d’une surprime assurance de prêt ou/et d’exclusions de garantie qui viennent limiter l’étendue de la protection.

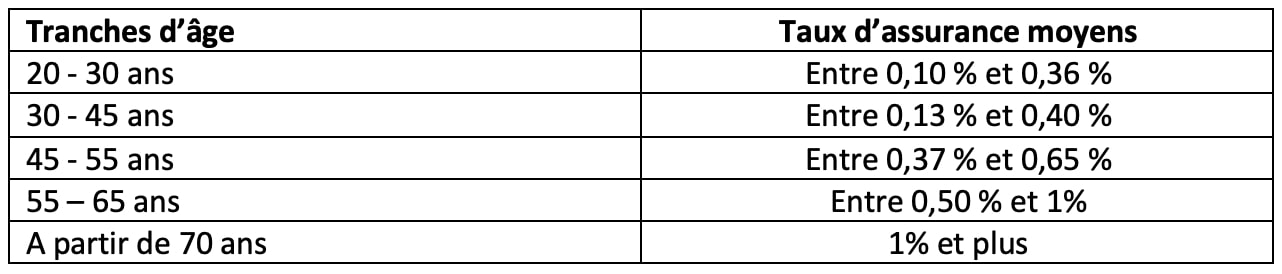

Indépendamment de tous risques, l’âge est un facteur discriminant en tarification d’assurance emprunteur. Voici les taux moyens par tranche d’âge :

Les garanties de l’assurance emprunteur

L’assurance de prêt immobilier est constituée de 4 grandes garanties :

- La garantie décès : le capital restant dû est remboursé à la banque et les ayants droit sont déchargés de la dette vis-à-vis de la banque.

- La garantie PTIA (Perte Totale et Irréversible d’Autonomie) : entre en jeu en cas de dépendance totale (100% d’invalidité) et cesse quand l’emprunteur fait valoir ses droits à la retraite et au plus tard à son 65ème anniversaire, sauf exception pour certains contrats comme l’assurance prêt immobilier April qui couvre jusqu’au 31 décembre de l’année du 71ème anniversaire si l’emprunteur exerce toujours une activité professionnelle rémunérée.

- La garantie ITT (Incapacité Temporaire Totale de travail) : couvre les arrêts de travail pour maladie ou accident après expiration du délai de franchise compris entre 15 et 180 jours selon le contrat.

- Les garanties invalidité : IPT (Invalidité Permanente Totale) en cas d’invalidité au taux compris entre 66% et 99%, IPP (Invalidité Permanente Partielle) si le taux est compris entre 33% et moins de 66%.

Les garanties décès/PTIA forment la base de tout contrat d’assurance emprunteur ; selon le profil de l’emprunteur et la nature de son crédit immobilier, elles sont complétées par les garanties incapacité et invalidité. Si vous êtes toujours en activité professionnelle au moment de votre demande de prêt, la banque va exiger la souscription à la garantie ITT dans le cadre d’un achat résidentiel (résidence principale ou secondaire). Cette garantie est facultative pour un investissement locatif.

Plus rarement, peut être demandée par le prêteur la garantie perte d’emploi : elle est uniquement réservée aux emprunteurs en CDI victimes d’un licenciement économique.

La garantie ITT est généralement celle qui pose problème aux emprunteurs de plus de 50 ans qui incarnent des risques de santé. En cas de maladie chronique (diabète, hypertension, cholestérol, etc.) ou d’antécédents graves (cancer par exemple), l’assureur peut refuser le bénéfice de cette couverture, ce qui compromet l’obtention du crédit. Dans le meilleur des cas, elle est assortie d’un surcoût ou d’une exclusion de garantie qui prive l’emprunteur d’une indemnisation en cas de survenance du risque liée à la maladie déclarée.

Assurer son prêt immobilier avec des risques de santé

Si votre état de santé ne vous permet pas d’obtenir une assurance emprunteur aux conditions standards, c’est-à-dire sans surprime ni exclusion de garantie, faites valoir la convention Aeras (s’Assurer et Emprunter avec un Risque Aggravé de Santé), un dispositif opposable aux banques et aux assureurs qui facilite l’accès à l’assurance et au crédit aux emprunteurs touchés par la maladie ou le handicap.

En fonction de la maladie concernée, du délai après le diagnostic et des marqueurs biologiques, vous accédez à l’assurance avec ou sans surprime. Des exclusions de garanties peuvent également s’appliquer. Quand il y a un surcoût, il est plafonné. Attention : la convention Aeras est accessible aux prêts dont le montant est limité à 420 000€ et remboursés avant le 71ème anniversaire de l’emprunteur.

La convention Aeras contient par ailleurs un droit fondamental pour les emprunteurs : le droit à l’oubli, c’est-à-dire l’autorisation donnée à l’emprunteur victime d’un cancer de ne pas déclarer sa maladie dans le questionnaire de santé passé un certain délai après la fin du protocole thérapeutique. Depuis mars 2022, la loi Lemoine a renforcé ce droit en raccourcissant le délai de 10 à 5 ans, quel que soit l’âge à partir duquel a été posé le diagnostic, et en l’élargissant à l’hépatite virale C.

Autre mesure inclusive introduite par la loi Lemoine : la suppression du questionnaire de santé pour les parts assurées de moins de 200 000€ (400 000€ en cas de prêt à deux avec une quotité d'assurance de prêt de 50% sur chaque tête), dont le solde intervient avant le 60ème anniversaire de l’emprunteur.

Ce dispositif concerne avant tout les emprunteurs âgés entre 25-35 ans compte tenu de la durée d’un prêt immobilier, qui peut aller jusqu’à 25 ans maximum selon les règles d’octroi du HCSF en vigueur (jusqu’à 27 ans en cas d’achat dans le neuf ou dans l’ancien avec gros travaux de rénovation).

Le libre choix de l’assurance emprunteur

L’importance de l’assurance dans le cadre d’un prêt immobilier étant faite, il convient d’insister sur son coût : en moyenne un tiers du coût global du prêt, mais beaucoup plus si vous présentez des risques aggravés.

Le marché de l’assurance de prêt se partage entre les banques, appelées dans le jargon bancassureurs, et les assureurs alternatifs. Dans la majorité des situations, la concurrence est bien moins chère que l’offre bancaire. À garanties équivalentes, un contrat individuel est jusqu’à trois fois moins onéreux et encore une fois, les banques ayant horreur du risque, leurs contrats groupe sont mal placés pour proposer une protection optimale aux emprunteurs avec des antécédents de santé, tandis que les alternatifs proposent des garanties sur-mesure en adéquation avec la problématique de l'emprunteur.

Grâce à la loi Lagarde de septembre 2010, vous bénéficiez du libre choix de l’assurance emprunteur. Vous avez tout loisir de refuser l’assurance de la banque et de souscrire une offre externe plus compétitive qui présente une couverture au moins équivalente. Ne vous en privez pas de cett opportunité pour faire des économies et être bien couvert : mettez les offres en concurrence via un comparateur d’assurance prêt immobilier pour accéder à plusieurs devis détaillés correspondant à votre situation et aux exigences de la banque.