Pour garantir votre prêt immobilier, vous devez souscrire une assurance emprunteur. La réglementation vous autorise à choisir librement le contrat et à en changer à tout moment.

Magnolia.fr calcule chaque mois le nombre de mètres carrés supplémentaires que vous pouvez acquérir dans les 20 plus grandes métropoles françaises en changeant d’assurance de prêt. La mensualisation du taux d’usure depuis le 1er février facilite quelque peu l’accès au prêt immobilier, la délégation d’assurance emprunteur reste toutefois le seul levier d’économies pour faire baisser significativement son taux annuel effectif global (TAEG) et rester sous l’usure. À noter que la révision mensuelle du taux d'usure a été prolongée jusqu'au 1er janvier 2024.

Assurance bancaire contre assurance déléguée

Nous proposons 3 profils d’emprunteurs, et calculons pour chacun le nombre de mètres carrés additionnels qu’il est possible d'acquérir en substituant l’assurance bancaire par une assurance individuelle concurrente.

Profil 1 :

-

vous êtes primo-accédant, âgé entre 25 et 35 ans ;

-

vous empruntez 200 000€ sur 20 ans au taux nominal de 4,45% (taux pour un bon dossier au 6 novembre 2023) ;

-

l’assurance de la banque est proposée au taux de 0,34% (taux bancaire moyen), soit un coût de 13 600€ ;

-

chez le comparateur en assurance de prêt immobilier Magnolia.fr, l’assurance affiche le taux de 0,09%, soit le taux moyen observé pour les dossiers de mêmes profils traités en octobre 2023. Le coût de l’assurance est de 3 600€.

Vous réalisez une économie de 10 000€ en optant pour une assurance déléguée.

Profil 2 :

-

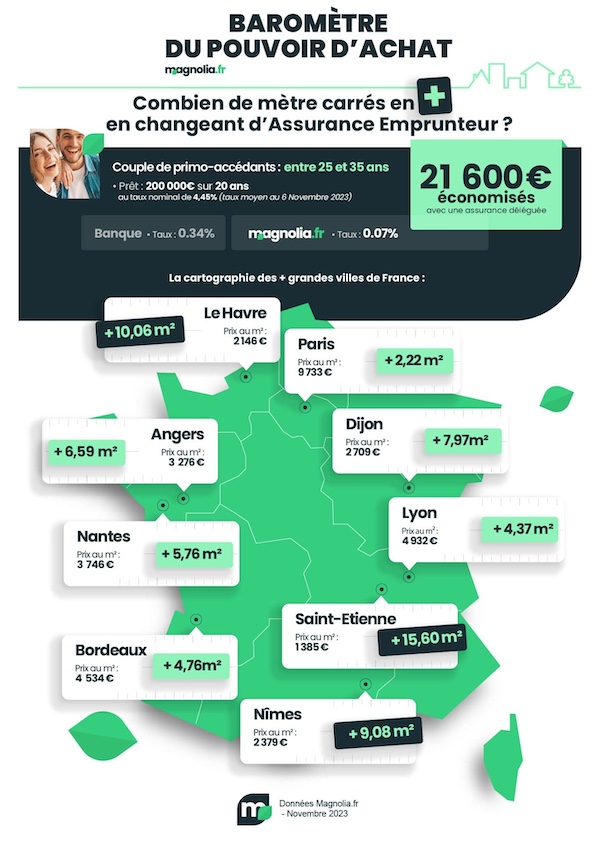

vous avez entre 25 et 35 ans et empruntez à 2 en tant que primo-accédants ;

-

vous empruntez 200 000€ sur 20 ans au taux nominal de 4,45% (taux pour un bon dossier au 6 novembre 2023) ;

-

l’assurance de la banque est proposée au taux de 0,34% (taux bancaire moyen) sur chaque tête, soit un coût de 27 200€ ;

-

votre Taux Annuel Effectif Global ou TAEG s’affiche à 5,62% (hors frais de dossier et frais de garantie).

-

chez le comparateur en assurance de prêt immobilier Magnolia.fr, l’assurance affiche le taux de 0,07% sur chaque tête, soit le taux moyen observé pour les dossiers de même profil traités en octobre 2023. Le coût de l’assurance est de 5 600€. Votre TAEG tombe à 4,77% hors frais de garantie et autres dépenses annexes.

Vous réalisez une économie de 21 600€ en optant pour une assurance déléguée.

Profil 3 :

-

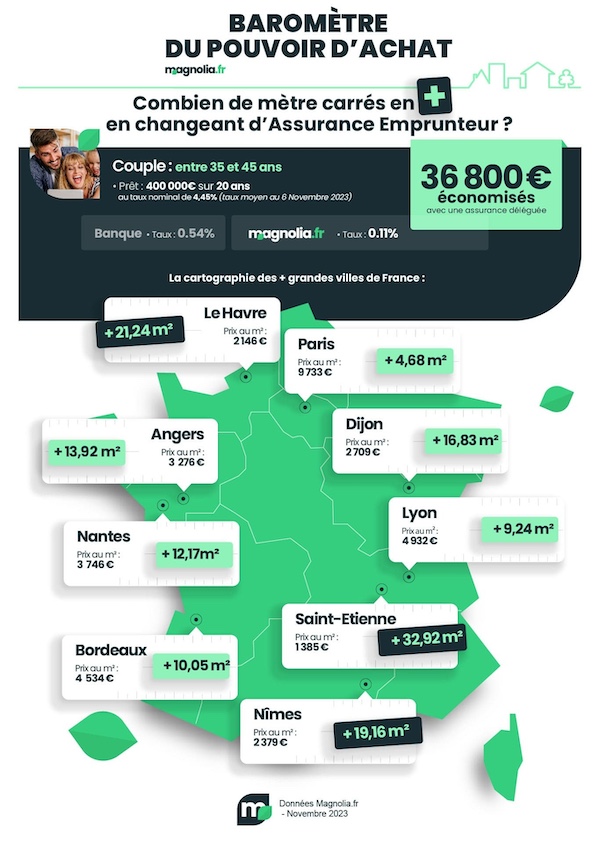

vous avez entre 35 et 45 ans.

-

vous empruntez à deux la somme de 400 000€ sur 20 ans au taux nominal de 4,45% (taux pour un bon dossier au 6 novembre 2023) ;

-

l’assurance de la banque est proposée au taux de 0,54% (taux bancaire, avec quotité assurance de prêt à 50% sur chaque tête), soit un coût total de 54 400€ ;

-

votre TAEG s’affiche à 5,62%, hors frais de garantie (hypothèque ou caution). Notons que le taux d'usure est en hausse en novembre 2023, soit 5,91% pour les durées de 20 ans et plus, contre 5,80% le mois précédent.

-

chez le comparateur Magnolia.fr, l’assurance est proposée au taux de 0,11% (taux moyen observé pour les dossiers de même profil traités en octobre 2023). Chacun peut être assuré à hauteur de 100% du montant emprunté, vous êtes ainsi beaucoup mieux protégé. Le coût total de l’assurance est de 17 600€. Si on conserve une quotité d’assurance à 50% sur chaque tête, le coût de l’assurance descend à 8 800€.

Vous économisez 36 800€ avec une quotité à 100% sur chaque tête ou 45 600€ avec une quotité à 50/50. Le TAEG tombe respectivement à 4,89% ou 4,72%, vous laissant un espace plus que suffisant pour intégrer les frais annexes.

Combien de mètres carrés supplémentaires ces trois profils peuvent gagner en octobre 2023 grâce à la délégation d’assurance de prêt immobilier ?

|

Ville |

Prix moyen m2 appartement* |

Nb de m2 Supplémentaires avec 10 000€ d’économie sur l’assurance emprunteur Profil 1

|

Nb de m2 supplémentaires avec 21 600€ d’économie sur l’assurance emprunteur Profil 2

|

Nb de m2 supplémentaires avec 45 600€ d’économie sur l’assurance emprunteur Profil 3

|

|

Saint-Étienne |

1 385€ |

7,22 m2 |

15,60 m2 |

32,92 m2 |

|

Le Havre |

2 146€ |

4,66 m2 |

10,06m2 |

21,24m2 |

|

Nîmes |

2 379€ |

4,20 m2 |

9,08 m2 |

19,16 m2 |

|

Dijon |

2 709€ |

3,69 m2 |

7,97 m2 |

16,83 m2 |

|

Reims |

2 653€ |

3,76 m2 |

8,13 m2 |

17,18 m2 |

|

Grenoble |

3 032€ |

3,29 m2 |

7,12 m2 |

15,04 m2 |

|

Toulon |

3 356€ |

3 m2 |

6,43 m2 |

13,58 m2 |

|

Angers |

3 276€ |

3,05 m2 |

6,59 m2 |

13,92 m2 |

|

Lille |

3 646€ |

2,74 m2 |

5,92 m2 |

12,50 m2 |

|

Montpellier |

3 542€ |

2,82 m2 |

6,09 m2 |

12,87 m2 |

|

Toulouse |

3 694€ |

2,70 m2 |

5,84 m2 |

12,34m2 |

|

Marseille |

3 745€ |

2,67 m2 |

5,76 m2 |

12,76 m2 |

|

Nantes |

3 746€ |

2,70 m2 |

5,76 m2 |

12,17 m2 |

|

Villeurbanne |

4 028€ |

2,48 m2 |

5,36 m2 |

11,32 m2 |

|

Strasbourg |

3 978€ |

2,51 m2 |

5,42 m2 |

11,46 m2 |

|

Rennes |

4 012€ |

2,49 m2 |

5,38 m2 |

11,36 m2 |

|

Bordeaux |

4 534€ |

2,20 m2 |

4,76 m2 |

10,05 m2 |

|

Nice |

5 208€ |

1,92m2 |

4,14 m2 |

8,75 m2 |

|

Lyon |

4 932€ |

2,02 m2 |

4,37 m2 |

9,24 m2 |

|

Paris |

9 733 |

1,02 m2 |

2,22 m2 |

4,68 m2 |

Les économies calculées sont les économies maximales potentielles si le changement d’assurance intervient dans le mois de la signature de l’offre de prêt.*

Prix estimés MeilleursAgents au 1er novembre 2023 (prix en net vendeur)

Obtenez votre prêt et gagnez des mètres carrés grâce à la délégation d'assurance

L’état du marché en novembre 2023

Onze villes voient leurs prix immobiliers descendre par rapport au mois précédent : Paris qui reste sous la barre des 10 000€, Lyon, Marseille, Nantes, Strasbourg, Bordeaux, Lille, Dijon, Rennes, Angers et Saint-Étienne. La correction n'est que de quelques euros mais témoigne du retournement du marché opéré ces derniers mois.

Dans les autres communes, les prix font de la résistance et s'affichent en légère progression : Toulouse, Nice, Montpellier, Reims, Le Havre, Toulon, Grenoble, Nîmes et Villeurbanne. Là encore, le prix du mètre carré évolue peu par rapport au mois précédent. Cela illustre le dynamisme sur ces marchés où la demande est forte, avec une offre de logements qui se tarit.

Par rapport à novembre 2022, les prix ont perdu du terrain dans 10 villes, alors qu'ils ont augmenté dans les 10 autres. Les valeurs reculent d'environ 6% à Paris (10 401€ contre 9 733€), tandis qu'elles progressent de 5,6% à Nice (4 929€ contre 5 208€), les deux plus grosses corrections des douze derniers mois.

Le ralentissement de l’activité amorcé depuis l’été 2022 se poursuit. Le nombre de crédits immobiliers accordés chute de près de 44% en glissement annuel à fin octobre (chiffres Observatoire Crédit Logement/CSA). Les difficultés d’accès au financement bancaire s’intensifient à mesure que les taux d’intérêts augmentent.

Pour emprunter en novembre 2023, il faut plus que jamais consolider son dossier et poser sur la table un apport personnel conséquent (au moins 20% du montant de l’opération) et une épargne de précaution au moins égale à six mensualités. Et comme on le constate, la capacité d’emprunt des ménages ne bénéficie pas d’une correction significative des prix immobiliers qui pourrait compenser la hausse des taux d'emprunt.

Le marché immobilier de l'ancien continue de se réguler pour revenir à des valeurs plus raisonnables que celles oberservées après la crise Covid. Mais cette régulation du marché est jugée trop lente pour certains qui espéraient une correction plus franche et plus rapide, après une période d'euphorie marquée par un changement de paradigme (télétravail, échapper aux grands centres urbains, logement avec extérieur).

Le gain généré par le changement d’assurance emprunteur est suffisamment significatif dans la majorité des villes pour justifier pleinement la démarche. Non seulement, la délégation d’assurance de prêt immobilier permet d’acquérir des mètres carrés en plus, mais elle reste la clef pour obtenir son prêt immobilier en 2023.

Mettons fin à une des idées fausse sur l’assurance emprunteur, celle qui consiste à penser que vous êtes obligé de souscrire à l’assurance de la banque. Vous avez le choix du contrat et cette opportunité vous permet de préserver votre pouvoir d’achat en pleine période d’inflation grâce aux économies réalisées en déléguant l’assurance emprunteur ou en changeant de formule en cours de prêt.

Notons que, par rapport aux baromètres précédents, le taux d'assurance pour le deuxième profil a baissé, passant de 0,10% à 0,07%, signe d'une forte concurrence sur le marché pour ces profils jeunes réputés à faibles risques de santé. L'assurance emprunteur est aussi meilleur marché sur la profil 3 (0,11% contre 0,12% le mois précédent).

Combien de mètres carrés en plus en changeant d’assurance en novembre 2023 ?

Le gain potentiel reste anecdotique à Paris à cause de la cherté de l’immobilier. Ailleurs, où le coût du mètre carré est entre 2 et 8 fois moins onéreux, vous pouvez financer entre 1,92 m2 (Nice) et près de 7,22 m2 (Saint-Etienne) supplémentaires en optant pour un contrat individuel auprès d’un assureur alternatif (profil 1).

Grâce à l’économie sur l’assurance, vous pouvez acquérir la surface nécessaire pour une pièce destinée à accueillir des toilettes, voire une salle de bain. Avec un gain de 10 000€ grâce à l’assurance emprunteur, pourquoi ne pas viser un appartement avec balcon ou terrasse ?

Dans notre deuxième exemple, vous pouvez acheter entre 2,22 m2 (Paris) et 15,60 m2 (Saint-Étienne) supplémentaires, 9 m2 étant la surface moyenne d’une chambre standard et 12 m2 celle d’une cuisine.

Quant au profil 3, compte tenu de la somme empruntée élevée (45 600€ avec une quotité à 50% sur chaque tête), l’économie générée par la délégation d’assurance est conséquente. Elle permet de gagner jusqu’à près de 33 m2 (Saint-Étienne), soit la surface d’un studio, et 4,68 m2 à Paris.

Vive la loi Lemoine !

L'assurance emprunteur, c'est le coût caché de votre crédit immobilier. On l'oubli, alors qu'elle pèse en moyenne 33% du coût global. Si vous n'avez pu souscrire à l'assurance de votre choix lors de votre demande de financement, rectifiez le tir dans un deuxième temps !

La loi Lemoine vous permet de résilier votre contrat d’assurance à tout moment dès la signature de l’offre de prêt, sans attendre une quelconque date d’échéance, et de le substituer par une offre alternative à garanties équivalentes. Pour une assurance de prêt moins chère en 2023 faites jouer la concurrence.

Le gain que vous pouvez réaliser grâce au changement d'assurance emprunteur est d’autant plus élevé que la somme empruntée est importante et que l'opération intervient rapidement après la signature de l'offre de prêt, le coût de l’assurance prêt immobilier tant calculé sur le capital restant dû.

Suivez nos conseils pour changer d’assurance de prêt immobilier en 2023.