La hausse des taux d’intérêts des crédits immobiliers continue et s’accélère à l’amorce du mois de mars 2023. La barre symbolique des 3% est aujourd’hui franchie, ce qui tire la capacité d’emprunt des ménages vers le bas. La mensualisation du taux d’usure contribue à l’augmentation des taux d’intérêts, tout en facilitant quelque peu l’accès au crédit. Les chiffres de février publiés par l’Observatoire Crédit Logement montrent que la production de prêts à l’habitat régresse de nouveau, après une légère embellie en janvier.

Nouvelle augmentation des taux d’emprunt

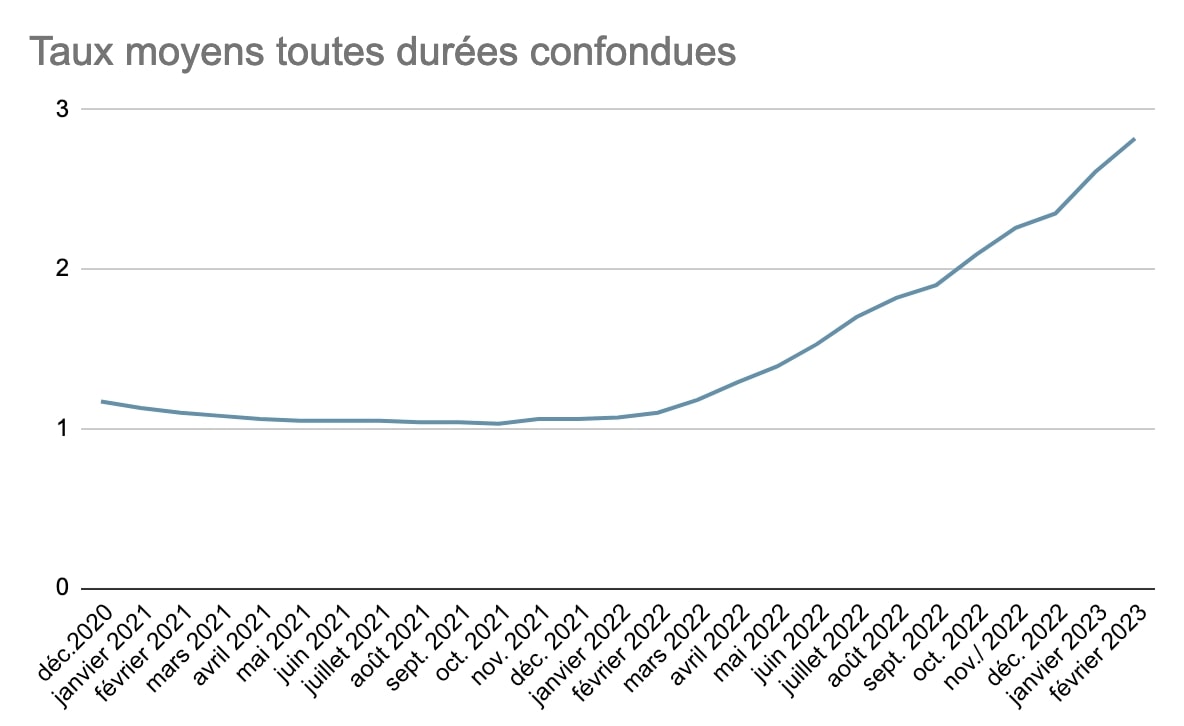

En février, le taux moyen toutes durées confondues s’est établi à 2,82%, contre 2,61% en janvier. Les taux d’emprunt poursuivent leur mouvement haussier pour le 14ème mois consécutif. En janvier 2022, les emprunteurs s’endettaient en moyenne à 1,07% (hors assurance prêt immobilier et coût des sûretés). En regardant de plus près l’évolution des taux d’intérêts depuis décembre 2020, on constate que la progression est spectaculaire.

Entre janvier et février, les taux ont bondi de 21 points de base, ce qui témoigne d’une accélération du mouvement. La dernière hausse la plus rapide eut lieu entre septembre et octobre 2022 (+19 points). Le phénomène est dû à la revalorisation très significative du taux d’usure en janvier. Pour mémoire, le taux d’usure pour les prêts d’une durée de 20 ans et plus était porté à 3,57% en janvier 2023, contre 3,05% au quatrième trimestre 2022.

Impact de l’ajustement mensuel du taux d’usure

Le taux d’usure est le taux maximum légal que les banques ne doivent pas outrepasser lors de l’octroi d’un crédit immobilier. Il est l’expression du TAEG (Taux Annuel Effectif Global) qui contient obligatoirement tous les frais liés au financement bancaire, les intérêts d’emprunt, mais aussi les frais de dossier, la garantie (hypothèque, etc.) et les primes d’assurance emprunteur.

La révision trimestrielle des taux d’usure, qu’il s’agisse des taux applicables aux prêts immobiliers ou aux crédits à la consommation, a été suspendue provisoirement jusqu’au 1er juillet 2023. La Banque de France opère un ajustement mensuel des taux d’usure depuis le 1er février 2023 dans le but de fluidifier l’accès au crédit immobilier, victime de blocages massifs depuis l’été dernier pour cause d’inadaptabilité de l’usure à la remontée rapide et brutale des taux d’intérêts.

En mars 2023, le taux d’usure sur 20 ans et plus est à 4%, soit 21 points additionnels par rapport à février.

Quels taux de crédit immobilier en mars 2023 ?

Les données de l’Observatoire rendent compte des taux de crédits effectivement distribués par les banques. Pour mars, les barèmes bancaires reçus par les courtiers montrent que les taux gagnent environ 20 points de base par rapport au mois précédent. Le taux moyen du marché s’affiche à 2,80% sur 15 ans, à 3% sur la durée classique de 20 ans, et à 3,20% sur 25 ans, qui reste la durée maximale de remboursement autorisée.

Dans plusieurs banques, la barre des 3% est allègrement franchie sur toutes les maturités. Les établissements de crédit profitent de la mensualisation des taux d’usure pour rehausser les taux d’emprunt en conséquence de l’évolution monétaire, ce que le rythme trimestriel ne leur permettait guère.

L’envolée des taux de crédit immobilier risque de ne pas s’arrêter là. Les courtiers anticipent des taux autour de 3,50% (hors assurance emprunteur) au cours du printemps, peut-être même à 4% d’ici l’été. Les conditions d’emprunt vont donc se durcir et l’accès au crédit immobilier va devenir de plus en plus difficile pour les ménages disposant de revenus modestes.

La hausse des taux les oblige à allonger la durée de leur crédit pour compenser ce phénomène. Primo, la réglementation plafonne la durée de remboursement à 25 ans (sauf achat en VEFA ou dans l’ancien avec travaux où la durée peut aller jusqu’à 27 ans s’il y a jouissance du bien décalée par rapport au déblocage des fonds). Secundo, le taux d’usure est identique qu’on s’endette sur 20 ou 25 ans. La marge de manœuvre pour intégrer tous les frais incompressibles se réduit d’autant que la durée de remboursement augmente.

Heureusement, bon nombre de dossiers recalés en février pour cause de TAEG légèrement au-dessus du taux légal sont gagnants avec la hausse du taux d’usure en mars 2023. La solution gagnante pour tous les candidats à l’emprunt est de faire valoir la délégation d’assurance prêt immobilier pour profiter de formules jusqu’à trois fois moins chères que les offres bancaires, ce qui leur permet d’abaisser leur TAEG et de rester sous le taux d’usure. En utilisant un comparateur d’assurance de prêt immobilier, il est possible de diviser par trois le coût de l’assurance à garanties équivalentes.

Production de crédits immobiliers en berne

Dans ce contexte marqué par la progression sensible des taux d’emprunt, alors que la profitabilité des banques sur les nouveaux crédits reste faible, la production de prêts immobiliers est en souffrance. En glissement annuel à fin février 2023, la baisse est mesurée à -28,2%, contre +11,1% il y a un an à la même époque. Le nombre de prêts recule quasiment dans les mêmes proportions à -27,2%.

Les courtiers estiment que la hausse continue des taux va permettre à l’activité du crédit immobilier de redevenir rentable. Avec des taux bruts autour de 4% et une stabilisation des conditions de refinancement pour les banques commerciales, la seconde partie de l’année devrait être plus productive. Emprunter à 4% reste performant en période où l’inflation tourne autour de 6%.