Les taux d’intérêts des crédits immobiliers sont toujours plus hauts et augurent d’un début d’année 2023 difficile pour les emprunteurs, car la progression va se poursuivre durant plusieurs mois. Les durées de remboursement continuent de s’allonger pour satisfaire aux conditions d’octroi qui fixent une limite au taux d’endettement. Le problème majeur reste toutefois le niveau de l’usure, d’autant plus inadapté à la réalité du terrain que les taux augmentent.

Le crédit immobilier n’est plus rentable

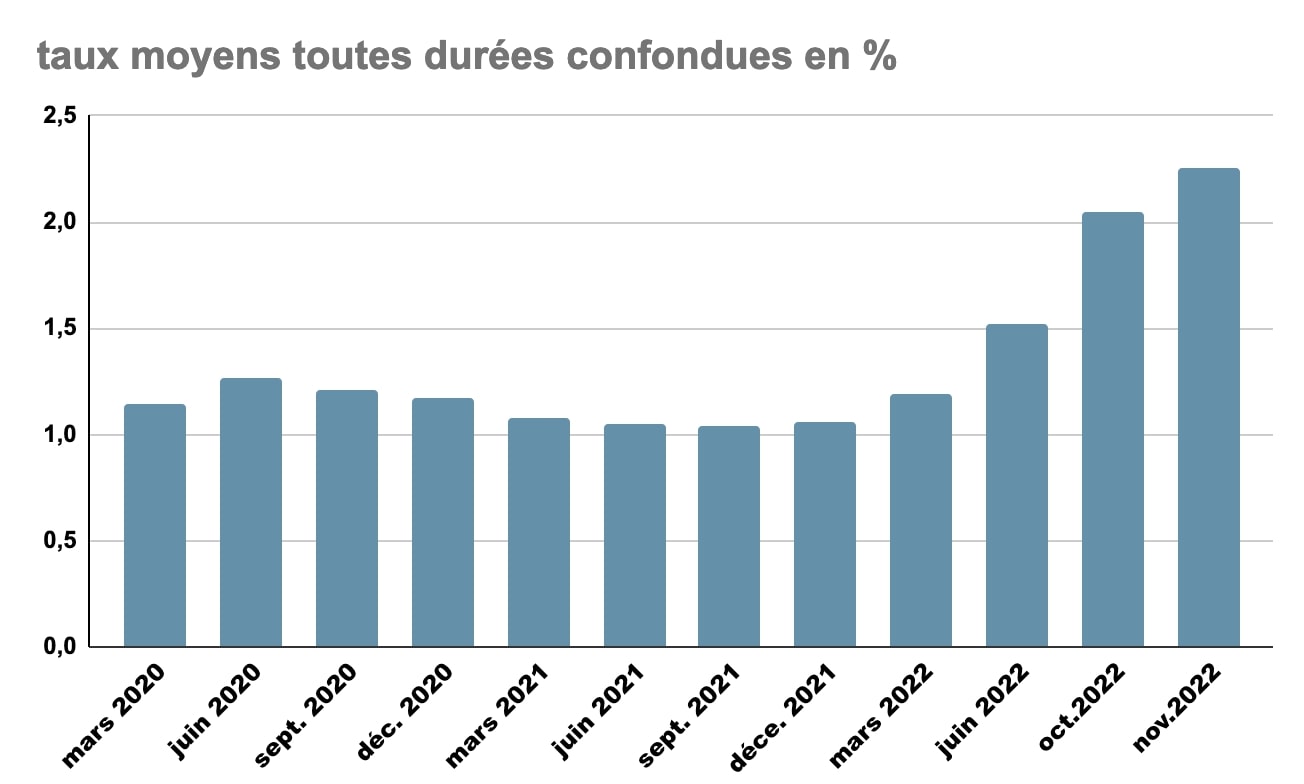

Selon les dernières données de l’Observatoire Crédit Logement/CSA, le taux moyen toutes durées confondues (hors assurance emprunteur et coût des sûretés) est passé de 2,09% en octobre 2022 à 2,25% en novembre 2022. 16 points additionnels en un mois qui marquent l’accélération de la progression. Il faut revenir à juillet 2022 pour constater une telle avancée. Le taux moyen en novembre 2021 s’établissait à 1,06% ; en un an, la valeur a plus que doublé, ce qui témoigne de la détérioration du contexte monétaire. Sur la durée classique de 20 ans, on empruntait en moyenne à 0,99% en novembre 2021, contre 2,23% le mois dernier.

source Observatoire Crédit Logement/CSA

source Observatoire Crédit Logement/CSA

Les raisons de cette forte augmentation sont toujours les mêmes depuis le déclenchement de la guerre en Ukraine :

- la progression de l’inflation qui s’affiche à +6,2% sur un an en novembre 2022

- la hausse du taux de refinancement de la Banque Centrale Européenne qui a bondi de 1,25% à 2% début novembre.

Les banques ne prêtent plus ou presque, car la profitabilité sur les nouveaux crédits n’est plus assurée face au nouveau relèvement du taux de refinancement de la BCE. En rehaussant à trois reprises depuis juillet 2022 le taux auquel elle prête aux banques commerciales, la BCE espère contrer l’envolée de l’inflation. Le contexte monétaire oblige à augmenter les taux pour réduire le recours au crédit et diminuer aussi les prix à la consommation.

Même si l’OAT 10 ans, indicateur utilisé par les banques pour déterminer les taux d’emprunt aux particuliers, commence à se détendre, les courtiers anticipent que la hausse des taux continue dans les prochaines semaines, jusqu’à atteindre un niveau proche de 3,5% au printemps 2023.

Taux toujours en hausse en décembre

L’Observatoire Crédit Logement rend compte des prêts immobiliers distribués. Qu’en est-il des offres actuelles ? En décembre, les barèmes bancaires reçus par les courtiers font état d’une dégradation de la situation. La tendance est à la hausse sur toutes les durées comparativement au mois précédent.

Le taux moyen du marché oscille entre 2,35% et 2,50% sur 20 ans, mais les écarts peuvent être beaucoup plus importants selon le profil concerné. Un excellent dossier peut encore se financer autour de 2% sur cette durée, tandis que le taux maximum excède les 3%.

Les dossiers les plus fragiles voient malheureusement l’ombre de l’usure occulter leur projet. Quand le taux débiteur s’approche du taux d’usure, il devient impossible d’ajouter les autres frais liés à l’obtention du crédit dans le TAEG (Taux Annuel Effectif Global), assurance de prêt et garantie en premier lieu. Avec un taux d’usure à 3,05% pour les prêts d’une durée supérieure à 20 ans, les portes du crédit sont closes pour les moins bien dotés.

En novembre 2022, une vente sur deux a échoué à cause d’un refus de prêt, la problématique de l’usure étant la raison principale. Le plafond du taux d'endettement est également la cause de nombreux recalés. La limite de 35% des revenus nets (assurance de prêt incluse) imposée par le régulateur depuis deux ans s'applique à tous, indépendamment de la qualité du dossier et du niveau des revenus.

Durée moyenne d’emprunt à son plus haut historique

Les emprunteurs s’endettent sur des durées toujours plus longues. Selon l’Observatoire, la durée moyenne des prêts immobiliers était de 248 mois en novembre 2022, contre 245 mois en octobre. Elle atteint un niveau jamais observé par le passé et illustre les difficultés rencontrées par les ménages pour financer leur projet immobilier.

La hausse des prix des logements, l’apport personnel qui atteint un niveau record en 2022, ainsi que la réglementation sur le taux d'endettement, obligent à allonger toujours plus la durée d’emprunt, mais la manœuvre perd son efficacité à mesure que les taux débiteurs progressent. Désormais, plus de 67% des prêts immobiliers à l’accession sont accordés sur des durées supérieures à 20 ans, contre un taux de 19,5% pour les prêts de 15-20 ans. Il y a seulement deux ans la proportion était de 47% et 33% respectivement.

Face à un renchérissement du coût du crédit, la distribution s’est recentrée sur les ménages les plus aisés. Les banques qui acceptent encore de prêter deviennent de plus en plus sélectives, privilégiant les tranches de revenus supérieures. La production de crédits s’en trouve très nettement affaiblie : elle a fondu de 36,4% en glissement annuel (septembre à novembre 2021/septembre à novembre 2022), et le nombre de prêts accordés a chuté de 37,3%.