Pour garantir votre prêt immobilier, vous devez souscrire une assurance emprunteur. La réglementation vous autorise à choisir librement le contrat et à en changer à tout moment.

Magnolia.fr calcule chaque mois le nombre de mètres carrés supplémentaires que vous pouvez acquérir dans les 20 plus grandes métropoles françaises en changeant d’assurance de prêt. La délégation d’assurance emprunteur reste le seul levier d’économies pour faire baisser significativement son taux annuel effectif global (TAEG) et rester sous l’usure.

Assurance bancaire contre assurance déléguée

Nous proposons 3 profils d’emprunteurs, et calculons pour chacun le nombre de mètres carrés additionnels qu’il est possible d'acquérir en substituant l’assurance bancaire par une assurance individuelle concurrente.

Profil 1 :

-

vous êtes primo-accédant, âgé entre 25 et 35 ans ;

-

vous empruntez 200 000€ sur 20 ans au taux nominal de 3,70% (taux pour un bon dossier au 13 septembre 2024) ;

-

l’assurance de la banque est proposée au taux de 0,34% (taux bancaire moyen), soit un coût de 13 600€ ;

-

chez le comparateur en assurance de prêt immobilier Magnolia.fr, l’assurance affiche le taux de 0,09%, soit le taux moyen observé pour les dossiers de mêmes profils traités en août 2024. Le coût de l’assurance est de 3 600€.

Vous réalisez une économie de 10 000€ en optant pour une assurance déléguée.

Profil 2 :

-

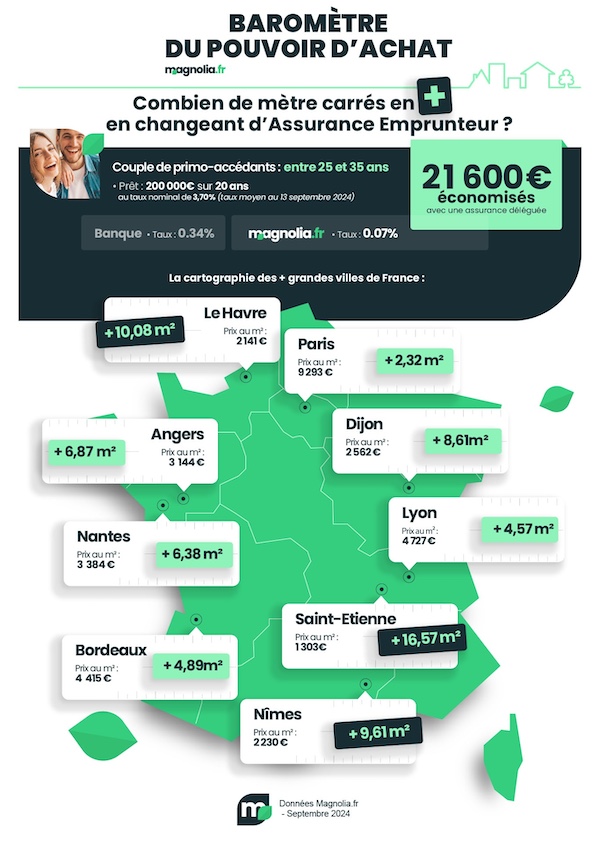

vous avez entre 25 et 35 ans et empruntez à 2 en tant que primo-accédants ;

-

vous empruntez 200 000€ sur 20 ans au taux nominal de 3,70% (taux pour un bon dossier au 13 septembre 2024) ;

-

l’assurance de la banque est proposée au taux de 0,34% (taux bancaire moyen) sur chaque tête, soit un coût de 27 200€ ;

-

votre Taux Annuel Effectif Global ou TAEG s’affiche à 4,87% (hors frais de dossier et frais de garantie).

-

chez le comparateur en assurance de prêt immobilier Magnolia.fr, l’assurance affiche le taux de 0,07% sur chaque tête, soit le taux moyen observé pour les dossiers de même profil traités en août 2024. Le coût de l’assurance est de 5 600€. Votre TAEG tombe à 3,99% hors frais de garantie et autres dépenses annexes.

Vous réalisez une économie de 21 600€ en optant pour une assurance déléguée.

Profil 3 :

-

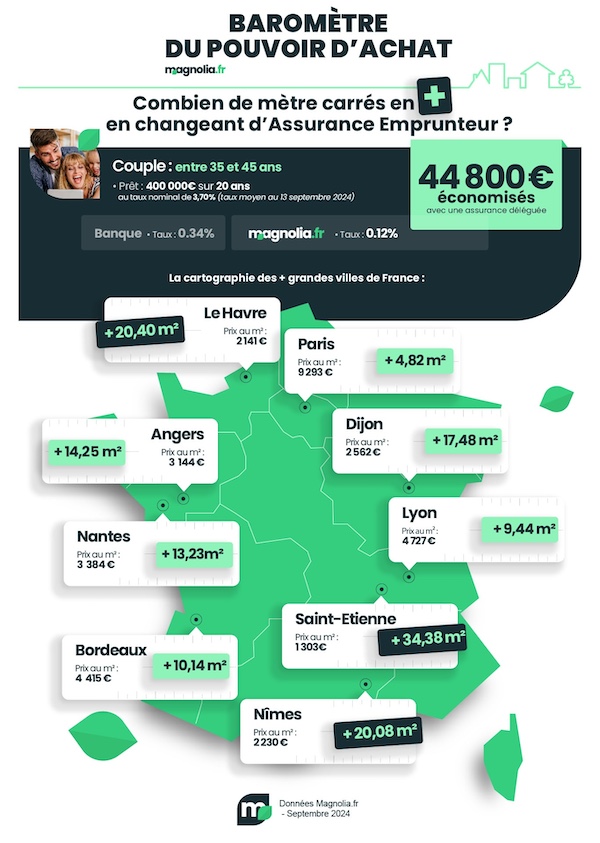

vous avez entre 35 et 45 ans.

-

vous empruntez à deux la somme de 400 000€ sur 20 ans au taux nominal de 3,70% (taux pour un bon dossier au 13 septembre 2024) ;

-

l’assurance de la banque est proposée au taux de 0,34% (taux bancaire moyen), avec quotité assurance de prêt à 100% sur chaque tête, soit un coût total de 54 400€ ;

-

votre TAEG s’affiche à 4,87%, hors frais de garantie (hypothèque ou caution). Notons que le taux d'usure au troisième trimestre 2024 est de 6,16% pour les durées de 20 ans et plus, contre 6,39% au trimestre précédent.

-

chez le comparateur Magnolia.fr, l’assurance est proposée au taux de 0,12% (taux moyen observé pour les dossiers de même profil traités en août 2024). Chacun est assuré à hauteur de 100% du montant emprunté, le coût total de l’assurance est de 19 200€. Si on applique une quotité d’assurance à 50% sur chaque tête, le coût de l’assurance descend à 9 600€.

Vous économisez 35 200€ avec une quotité à 100% sur chaque tête ou 44 800€ avec une quotité à 50/50. Le TAEG tombe respectivement à 4,16% ou 3,96%, vous laissant un espace plus que suffisant pour intégrer les frais annexes.

Combien de mètres carrés supplémentaires ces trois profils peuvent gagner en septembre 2024 grâce à la délégation d’assurance de prêt immobilier ?

|

Ville |

Prix moyen m2 appartement* |

Nb de m2 Supplémentaires avec 10 000€ d’économie sur l’assurance emprunteur Profil 1

|

Nb de m2 supplémentaires avec 21 600€ d’économie sur l’assurance emprunteur Profil 2

|

Nb de m2 supplémentaire avec 44 800€ d’économie sur l’assurance emprunteur Profil 3

|

|

Saint-Étienne |

1 303€ |

7,67 m2 |

16,57 m2 |

34,38 m2 |

|

Le Havre |

2 141€ |

4,67 m2 |

10,08 m2 |

20,92 m2 |

|

Nîmes |

2 230€ |

4,45 m2 |

9,61 m2 |

20,08 m2 |

|

Dijon |

2 562€ |

3,98 m2 |

8,61 m2 |

17,48 m2 |

|

Reims |

2 611€ |

3,83 m2 |

8,27 m2 |

17,18 m2 |

|

Grenoble |

2 719€ |

3,67 m2 |

7,94 m2 |

16,47 m2 |

|

Toulon |

3 130€ |

3,15 m2 |

6,80 m2 |

14,31 m2 |

|

Angers |

3 144€ |

3,18 m2 |

6,87 m2 |

14,25 m2 |

|

Lille |

3 550€ |

2,83 m2 |

6,11 m2 |

12,68 m2 |

|

Montpellier |

3 531€ |

2,92 m2 |

6,31 m2 |

13,10 m2 |

|

Toulouse |

3 410€ |

2,93 m2 |

6,33 m2 |

13,13 m2 |

|

Marseille |

3 578€ |

2,79 m2 |

6,03 m2 |

12,52 m2 |

|

Nantes |

3 384€ |

2,95 m2 |

6,38 m2 |

13,23 m2 |

|

Villeurbanne |

3 638€ |

2,74 m2 |

5,93 m2 |

12,31 m2 |

|

Strasbourg |

3 768€ |

2,65 m2 |

5,73 m2 |

11,89 m2 |

|

Rennes |

4 016€ |

2,49 m2 |

5,37m2 |

11,15 m2 |

|

Bordeaux |

4 415€ |

2,26 m2 |

4,89 m2 |

10,14 m2 |

|

Nice |

5 137€ |

1,94 m2 |

4,20 m2 |

8,72 m2 |

|

Lyon |

4 727€ |

2,11 m2 |

4,57 m2 |

9,44 m2 |

|

Paris |

9 293€ |

1,07 m2 |

2,32 m2 |

4,82 m2 |

*Prix estimés MeilleursAgents au 1er septembre 2024 (prix en net vendeur)

Les économies calculées sont les économies maximales potentielles si le changement d’assurance intervient dans le mois de la signature de l’offre de prêt.

Obtenez votre prêt et gagnez des mètres carrés grâce à la délégation d'assurance

L’état du marché immobilier ancien en septembre 2024

Par rapport au mois précédent, une douzaine de villes voient leurs prix augmenter, comme Paris, une première depuis près de deux ans, mais aussi Nice, Rennes, Marseille et Toulouse. Ils refluent légèrement à Montpellier, Lille, Grenoble et Toulon. Pour être pertinente, l’évolution se mesure sur un temps plus long.

Selon l’indice des Notaires-Insee publié mardi 10 septembre, les prix dans l’ancien ont poursuivi leur baisse au deuxième trimestre 2024, à -0,5% après -1,5% au premier trimestre et -1,8% au quatrième trimestre 2023. Sur un an, les valeurs reculent pour le quatrième trimestre consécutif, accusant une baisse de près de -5%. Entamée depuis la mi-2022, la hausse continue des prix marque donc le pas, en lien avec la progression rapide des taux d’intérêts depuis début 2022.

Dans le détail, les prix des maisons se replient de 5% pour les appartements et de 4,9% pour les maisons, toujours en variation annuelle. Les prix franciliens baissent plus fortement, à -7,2%, tandis qu’en province ils refluent de -4,3%. Le nombre de transactions dans l'ancien se contracte également sur un an : 792 000 fin juin 2024, contre 825 000€ fin mars 2024 et 872 000 fin décembre.

Conditions d'emprunt en septembre 2024

On voit cependant poindre un début de reprise depuis juillet dernier, un sursaut qui s’inscrit dans l’amélioration progressive des conditions d’emprunt. Les taux d’intérêts ont nettement baissé depuis fin 2023, passant de 4,50% au plus haut de la courbe à 3,70% en moyenne sur 20 ans (hors assurance emprunteur et coût des sûretés).

Retrouvez toutes les infos pour emprunter en septembre 2024.

Pour la première fois depuis de longs mois, la production de crédits à l’habitat est repassée au-dessus de 10 milliards d’euros, à 11,3 Md€ exactement en juillet dernier, après les 8,1 Md€ en mai et 8,6 Md€ en juin. La demande repart doucement et les banques se montrent volontaristes à prêter aux ménages porteurs d’un projet immobilier.

La baisse des taux directeurs de la Banque Centrale Européenne est comptable de cette détente des conditions d’emprunt. Une seconde baisse pourrait être décidée courant septembre. Certains observateurs tablent d’ailleurs sur des taux de crédits immobiliers autour de 3% en 2025. Restons prudents car le niveau des taux est subordonné à l’évolution du contexte géopolitique. Une certitude demeure : les taux d'emprunt ne retrouveront pas de si tôt, sinon jamais, les niveaux records de 2021 où il était possible de s'endetter à 1%.

Combien de mètres carrés en plus en changeant d’assurance en septembre 2024 ?

On l'oublie, mais l'assurance de prêt immobilier pèse en moyenne entre 20% et 40% du coût global du crédit. Choisissez mieux le contrat pour économiser plus : la loi Lagarde vous permet de choisir librement votre assurance et de mettre les offres en concurrence pour bénéficier d'une formule alternative, plus compétitive que le contrat de la banque.

Dans la majorité des cas, l'emprunteur paie le prix fort son assurance de prêt immobilier, celle-ci étant jusqu'à 4 fois plus chère que la concurrence. La réglementation permet non seulement de déléguer l'assurance, mais aussi de changer de contrat en cours de prêt. Dans les grandes villes, comme partout ailleurs, le fait de substituer l'assurance bancaire par une offre alternative permet de récupérer des mètres carrés.

Le gain potentiel reste anecdotique à Paris à cause de la cherté de l’immobilier. Ailleurs, où le coût du mètre carré est entre 2 et 8 fois moins onéreux, vous pouvez financer entre 1,94 m2 (Nice) et près de 7,67 m2 (Saint-Etienne) supplémentaires en optant pour un contrat individuel auprès d’un assureur alternatif (profil 1).

Grâce à l’économie sur l’assurance, vous pouvez acquérir la surface nécessaire pour une pièce destinée à accueillir des toilettes, voire une salle de bain. Avec un gain de 10 000€ grâce à l’assurance emprunteur, il est peut-être envisageable de viser un bien avec espace extérieur (jardin, balcon ou terrasse).

Dans notre deuxième exemple, vous pouvez acheter entre 2,32 m2 (Paris) et 16,57 m2 (Saint-Étienne) supplémentaires, 9 m2 étant la surface moyenne d’une chambre standard et 12 m2 celle d’une cuisine.

Quant au profil 3, compte tenu de la somme empruntée élevée, l’économie générée par la délégation d’assurance est colossale à 44 800€ si l'on retient l'option d'une quotité à 50% sur chaque tête. Elle permet de gagner jusqu’à 34,88 m2 (Saint-Étienne), soit la surface d’un studio, et 4,82 m2 à Paris.

Vive la loi Lemoine !

La loi Lemoine fête son deuxième anniversaire en septembre 2024. L’occasion est donnée de rappeler l’importance de cette réglementation qui autorise à changer d’assurance de prêt immobilier à tout moment, sans plus attendre une quelconque date d’échéance.

En optant pour une assurance concurrente de celle de la banque, vous pouvez économiser des centaines voire des milliers d’euros. Et si la délégation se révèle compliquée à mettre en place lors de votre demande de crédit, saisissez sans tarder l’opportunité offerte par la loi Lemoine qui facilite la substitution de contrat d’assurance en cours de prêt.