Les Français adeptes des travaux de rénovation ! Qui l'aurait cru il y a encore un an et demi. Entre-temps, la crise sanitaire a modifié le rapport des ménages à leur logement et la loi se veut progressivement répressive pour les passoires thermiques. MaPrimeRénov', le dispositif phare du gouvernement pour la rénovation énergétique, est plébiscité et a même été révisé à la hausse face à cet engouement inattendu.

Carton plein pour MaPrimRénov'

Lancée à bas bruit en janvier 2020, MaPrimeRénov' a pris de l'ampleur depuis le début de l'année 2021 avec son extension à tous les ménages propriétaires de leur logement. Ce dispositif permet de réaliser des travaux de rénovation énergétique pour améliorer le confort de l'habitat et pour faire des économies sur la facture énergétique. La finalité est de lutter contre le réchauffement climatique en rejetant moins de gaz à effet de serre, le secteur résidentiel en étant la deuxième source après les transports.

L'ambition initiale du gouvernement était d'atteindre entre 400 000 et 500 000 logements rénovés par an grâce à MaPrimeRénov'. Elle sera largement dépassée. Au cours du premier semestre, près de 400 000 dossiers ont été déposés dont près de 300 000 acceptés, et plus de 862 millions d'euros de primes ont été validés. L'État table désormais sur 700 000 à 800 000 aides distribuées d'ici fin 2021. En 2020, près de 190 000 demandes avaient été enregistrées. Face à l'engouement des Français pour la rénovation énergétique, l'enveloppe budgétaire a été allongée de 2,4 milliards d'euros pour financer MaPrimeRénov' en 2022.

Confort et valorisation du logement

À l’origine prévue pour les ménages modestes et très modestes, MaPrimeRénov' est ouverte à tous les propriétaires, quels que soient leurs revenus, qu'ils soient occupants ou bailleurs, ainsi qu'aux copropriétaires. Les bailleurs y ont accès depuis le 1er juillet 2021. Cependant son montant varie en fonction des revenus du ménage et de l'ampleur des travaux engagés.

Difficile de ne pas faire le lien entre le succès sans précédent pour la rénovation énergétique des logements et la crise sanitaire qui bouleverse les habitudes de ménages et les oblige à porter un regard différent sur leur habitat. Améliorer le confort de son logement est devenu prioritaire pour bon nombre de foyers après les contraintes des divers confinements. On y passe plus de temps, notamment en raison du télétravail. D'autres voient avec MaPrimeRénov' l'occasion de valoriser leur bien à moindre coût, alors que le marché immobilier n'a jamais été aussi dynamique. À fin juin sur un an, plus d'un million de logements anciens ont été vendus.

Lutter contre les passoires thermiques

Il serait injuste d'attribuer le succès de MaPrimeRénov' au seul contexte sanitaire. Ce dispositif est intrinsèquement pertinent pour inciter les ménages à engager des travaux en vue d'améliorer la performance énergétique de leur logement. L'argent est le nerf de la guerre ! Changer une chaudière ou isoler efficacement une toiture coûte cher, beaucoup y renoncent ou tardent à passer à l'acte par manque de moyens financiers. Et quand on loue un bien pour en retirer des revenus complémentaires, les loyers couvrent rarement les dépenses de gros travaux.

Le montant de la prime peut aller jusqu’à 10 000€ (chaudière au bois ou biomasse), et être complété par les Certificats d’Économie d’Énergie (CEE) et les éventuelles aides des collectivités locales.

La France compterait près de 4,8 millions de passoires thermiques, c'est-à-dire des logements énergivores classés F ou G sur l'échelle du DPE (Diagnostic de Performance Énergétique). Près de 2 millions de ces biens sont en location. Ces logements qui consomment trop d'énergie et qui n'offrent pas le confort optimum à leurs occupants vont bientôt disparaître du marché locatif, sauf si leurs propriétaires les rénovent.

MaPrimeRénov' tombe à point nommé pour leur permettre de continuer à louer leur bien : la loi Climat et Résilience votée en juillet dernier interdit à la location les logements énergivores de manière progressive à partir de 2025. Et dès 2022, les propriétaires de passoires thermiques ne pourront plus augmenter les loyers.

À compter de 2025, un niveau de performance énergétique minimal deviendra un nouveau critère de décence, ce qui signifie qu'à cette échéance un logement affichant la classe G ne pourra plus être loué.

À qui profite MaPrimeRénov' ?

Selon les chiffres de l'Anah (Agence nationale pour l'amélioration de l'habitat), 63% des demandes de MaPrimeRénov' déposées depuis le début de l'année concernent des ménages aux revenus modestes et très modestes, la cible prioritaire du dispositif. Les foyers à revenus intermédiaires constituent 33% des demandeurs. Seuls 4% des dossiers relèvent des ménages à revenus supérieurs.

La répartition des travaux réalisés grâce à MaPrimeRénov' est la suivante :

- 64% pour le système de chauffage

- 32% pour l'isolation (par l'intérieur ou l'extérieur)

- 1% pour l'assistance à maîtrise d'ouvrage (AMO)

- 3% pour les autres (ventilation, audit, etc.).

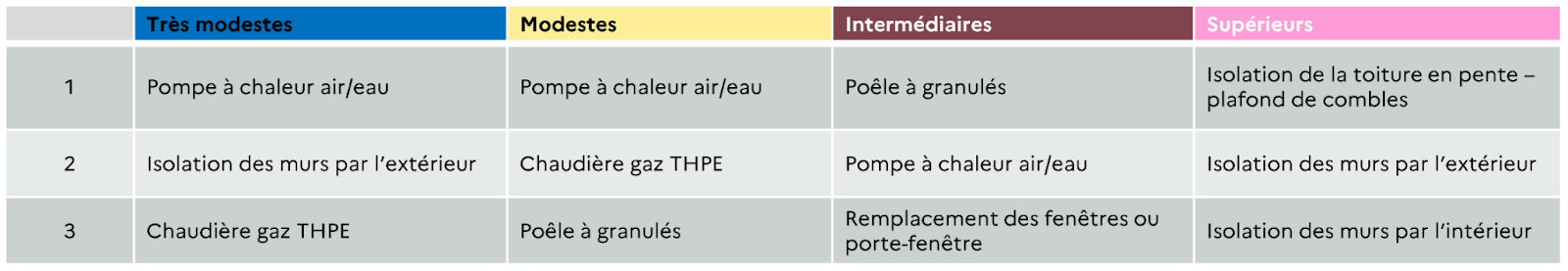

Les 3 travaux les plus sollicités varient en fonction des revenus du ménage :

Source Anah

Le coût moyen de la prime est de 2 901€ au 1er semestre 2021. L'enquête de satisfaction menée par l'agence révèle que 88% des bénéficiaires de MaPrimeRénov' sont satisfaits du dispositif et 97% satisfaits du confort de leur logement après les travaux. Sans cette aide, 69% n'auraient pas engagé de travaux de rénovation.