Sans assurance emprunteur pas de crédit immobilier. La croissance du premier est directement corrélée à celle du second. Malgré la crise sanitaire et économique, le marché de l'immobilier s'est maintenu à des niveaux élevés, en partie grâce aux taux d'intérêt au plus bas. Certains acteurs de l'assurance de prêt ont vu leurs parts de marché progresser de plus de 10% en 2020 grâce notamment à la simplification du parcours de souscription. Voici le classement 2020 des principaux prestataires en assurance emprunteur par l'Argus de l'Assurance.

Les chiffres du marché immobilier 2020

La résilience du marché immobilier en cette période de crise sans précédent est pour le moins remarquable. Avec un million de transactions, soit une baisse de 4% par rapport à 2019, millésime record, l'année 2020 a affiché un dynamisme quasiment insolent alors que l'économie était en souffrance. L'encours a même progressé de 5,3% sur un an.

Les Français n'ont pas démenti leur engouement pour la pierre qui a même renforcé son statut de valeur refuge. Leur rapport au logement a changé avec les contraintes imposées par l'épidémie de Covid-19. Confinements répétés, télétravail et école à distance ont poussé bon nombre de ménages à s'installer ailleurs, dans un logement plus spacieux et mieux adapté, avec, pour les plus chanceux, un accès extérieur (balcon, terrasse ou jardin).

Les taux historiquement bas ont facilité le passage à l'acte. Malgré une légère augmentation des valeurs durant le premier confinement du printemps 2020, les taux n'ont cessé de reculer, battant chaque mois un nouveau record. Ce mouvement a encouragé les renégociations de prêts immobiliers qui ont représenté 15% de la production de crédits en 2020.

Le dynamisme du marché de l'assurance emprunteur

C'est dans ce contexte particulier que l'assurance de prêt poursuit sa progression. Le marché est hyper concurrentiel entre les bancassureurs et les alternatifs, et c'est principalement sur le segment des renégociations et des substitutions que se joue cette guerre commerciale.

On le sait, les bancassureurs détiennent 85% des parts de marché, car ils sont en pôle position pour proposer leurs offres internes en dépit d'une réglementation qui prône le libre choix du contrat. Pressé par le temps pour finaliser la transaction et souvent focalisé sur le taux d'intérêt, l'emprunteur a peu de temps à consacrer à la comparaison des offres. Sans omettre que les banques usent de stratagèmes pour passer en force et imposer leur formule. Le contrat groupe domine lors de la mise en place du prêt initial, mais par la suite, l'enjeu financier encourage vivement l’emprunteur à renégocier son assurance. C'est à ce moment-là que se placent les offres des assureurs alternatifs, souvent plus compétitifs que les contrats bancaires.

Domination des bancassureurs

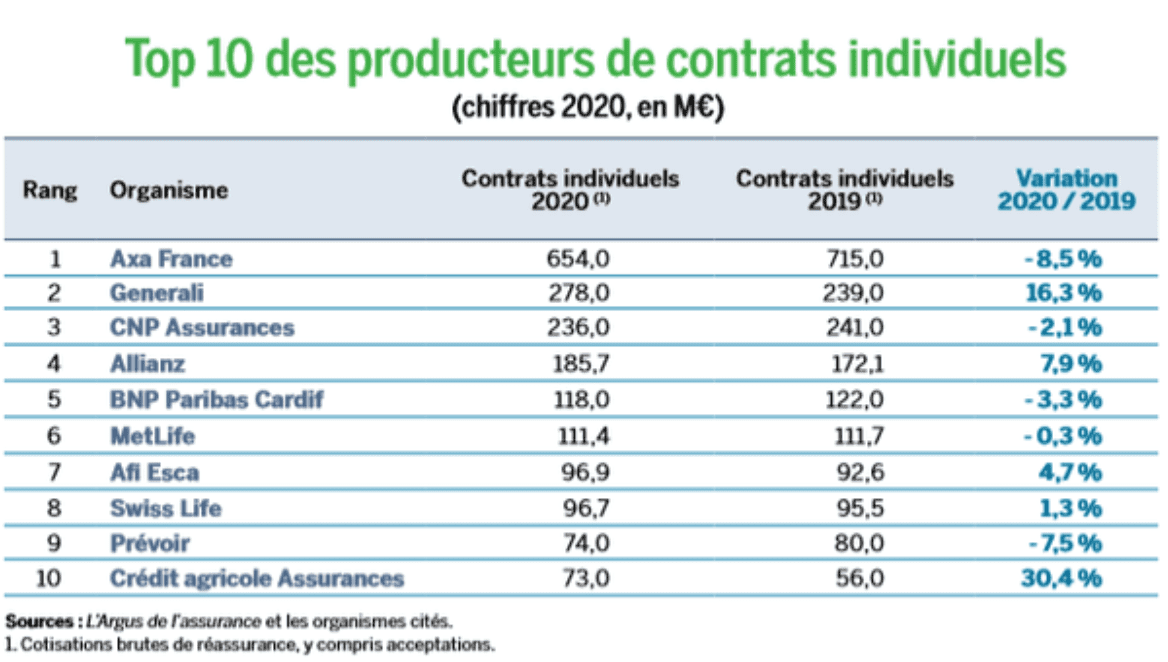

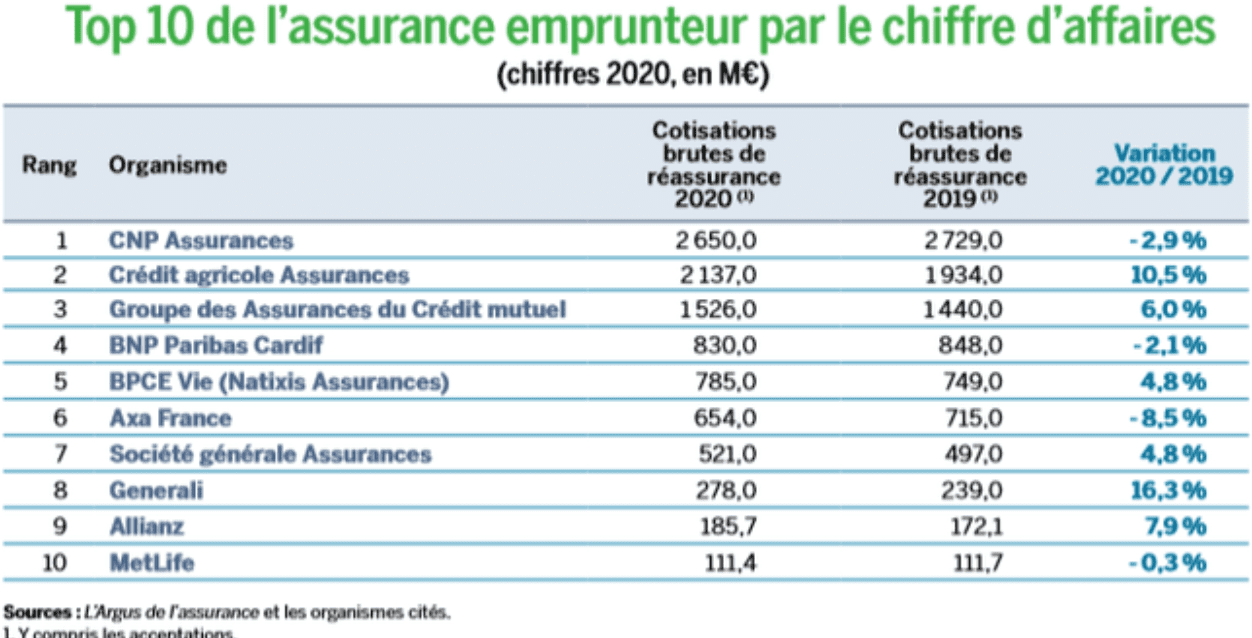

L'Argus de l'Assurance a établi le classement 2020 de l'assurance emprunteur (crédits immobiliers, prêts à la consommation et prêts professionnels) sur la base de l'activité des bancassureurs et de celle des assureurs commercialisant des contrats individuels.

Le leader du marché est CNP Assurances, détenu principalement par La Banque Postale, suivi de Crédit Agricole Assurances et du groupe des assurances du Crédit Mutuel. À eux trois, ils phagocytent 86% du chiffre d'affaires. Le premier assureur alternatif, Axa France, arrive en 6ème position (8,9%).

Les alternatifs en embuscade

Si les assureurs individuels se contentent des miettes, certains ont connu une progression de leur activité à deux chiffres. La Macif et Generali ont bénéficié d'une croissance record en 2020, avec +16,5% et +16,3% respectivement.

Pour La Macif, cette performance s'explique par une distribution multicanale et par la simplification du parcours de souscription (digitalisation, signature électronique). Premier assureur à indiquer l'équivalence de garanties dans ces contrats et à proposer le mandat de substitution qui décharge le client de toutes démarches complexes et chronophages, La Macif explique qu'elle est capable de présenter une offre équivalente ou supérieure à 98% des offres du marché. Un emprunteur peut ainsi économiser en moyenne 10 000€ sur la durée de son prêt.

Chez Generali, le modèle de multi-distribution est également son point fort, doublé d'une offre modulaire qui répond aux besoins de la plupart des assurés. En s'appuyant sur les agents généraux, les courtiers en assurance ou en crédit, les conseillers en patrimoine et les assurtechs, l'assureur détient ici une clef de sa croissance.

La percée des alternatifs permise par la délégation d'assurance a aussi obligé les bancassureurs à revoir leurs offres, à l'instar du Crédit Agricole qui a ajusté ses tarifs. Le taux moyen d'assurance de prêt est ainsi passé de 0,40% à 0,26% du capital emprunté depuis 2010 et la loi Lagarde qui a inscrit dans le marbre la délégation d'assurance et le droit au libre choix du contrat.